La récente annonce par JP Morgan de la finalisation imminente d’un indice dédié à la dette souveraine en monnaie locale des marchés frontières (FM) constitue un tournant majeur, révélant la fulgurante ascension africaine dans ce segment. Les données et analyses d’experts contenues dans un récent article Reuters soulignent une réalité saisissante: l’Afrique, portée notamment par le Maroc, l’Égypte, le Nigeria et le Kenya, domine la performance mondiale de la dette émergente (EM) en devises locales.

Les poids lourds africains en tête de gondole

| Pays | Catégorie S&P | Poids dans l’indice | Critères d’éligibilité | Enjeux clés |

|---|---|---|---|---|

| Égypte | Émergent | Élevé (top 5) | Satisfaits | Promotion future GBI-EM |

| Nigeria | Émergent | Élevé (top 5) | Satisfaits | Promotion future GBI-EM |

| Kenya | Frontière | Élevé (top 5) | Satisfaits | Stabilité politique |

| Maroc | Émergent | Élevé (top 5) | Satisfaits | Liquidité marché |

| Sénégal | Frontière | Potentiel | Satisfaits | Taille marché modeste |

| Ouganda | Frontière | Potentiel | Satisfaits | Croissance économique |

| Zambie | Frontière | Sous réserve | Émission récente ≥250 millions de dollars | Critère taille des bonds |

Sources: S&P et Reuters;

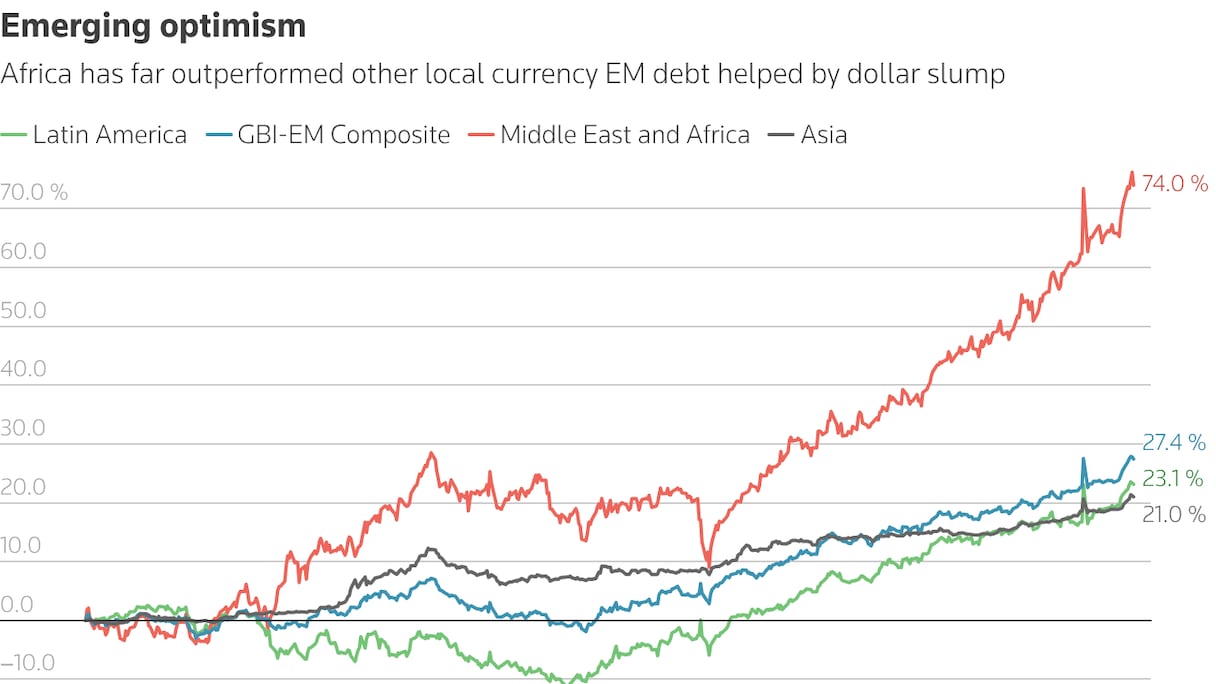

Les chiffres de JP Morgan via LSEG Datastream sont sans appel. En février 2026, la dette EM locale d’Afrique et du Moyen-Orient affiche un rendement stratosphérique de +74%, écrasant littéralement les autres régions (Amérique Latine: +23,1%, Asie: +21%) et surpassant largement l’indice composite global (GBI-EM: +27,4%).

Une performance phénoménale, amplifiée par l’affaiblissement prolongé du dollar, qui dépasse même les attentes les plus optimistes. Comme l’analyse Rob Drijkoningen, managing director chez Neuberger Berman, co-responsable mondial de l’équipe Emerging Markets Debt (dette des marchés émergents): «cela est une confirmation que la croissance des marchés frontières et leur performance économique générale ont été systématiquement sous-évaluées». Une sous-évaluation historique qui est d’autant plus frappante que ces économies, classées «Frontier» par S&P Global (comme le Sénégal, le Ghana, l’Ouganda, le Kenya) ou «Emerging» (Maroc, Côte d’Ivoire, Égypte, Nigeria, Afrique du Sud), abritent 20% de la population mondiale mais ne représentent que 3,1% des flux de capitaux globaux et moins de 5% du PIB mondial, selon la Banque Mondiale. Leur poids démographique futur (croissance attendue de 800 millions d’habitants dans les 25 prochaines années) en fait des acteurs incontournables de la croissance économique mondiale.

Lire aussi : L’Afrique face à une dette souveraine record: 2026, l’année des tensions financière, sécuritaire et sociale

C’est le lieu de souligner que la finalisation par JP Morgan de son nouvel indice dédié aux obligations en monnaie locale des marchés frontières (FM), successeur de l’indice en devise forte NEXGEM lancé il y a quinze ans, intervient à un moment stratégique révélant à la fois les opportunités et les contraintes spécifiques aux marchés africains. Les consultations menées auprès des gestionnaires de fonds identifient trois enjeux majeurs. Premièrement, la composition de l’indice confère un rôle pivot à plusieurs économies africaines, avec l’Égypte, le Nigeria, le Kenya et le Maroc figurant parmi les pays aux pondérations les plus élevées au sein d’un panier de 20 à 25 nations, incluant potentiellement le Sénégal, l’Ouganda et la Zambie sous réserve. Pour renforcer la diversification et limiter les risques spécifiques, un plafond de pondération strict (oscillant entre 8% et 10% selon les versions consultées) est imposé, empêchant toute surreprésentation d’un seul émetteur.

Deuxièmement, l’éligibilité de la Zambie illustre les défis techniques auxquels font face certains marchés. Classée «frontière» par S&P, la Zambie voit son inclusion compromise par le critère exigeant des émissions obligataires d’au moins 250 millions de dollars équivalent – un seuil que ses émissions historiques, de taille modeste, ne remplissaient pas. Bien qu’une récente opération d’envergure ait suscité des espoirs de qualification, cette exigence souligne l’impératif de développement des marchés primaires. Un autre critère aligné sur l’indice GBI-EM des grands émergents impose une maturité résiduelle minimale de 2,5 ans, contraignant davantage la sélection.

Classement S&P et rôle dans l’indice: focus Afrique

| Pays | Statut S&P | Rôle dans l’indice JP Morgan | Poids max. | Rendement (>10%) |

|---|---|---|---|---|

| Égypte | Marché émergent | Pilote (top weighting) | 8-10% | Oui |

| Nigeria | Marché émergent | Pilote (top weighting) | 8-10% | Oui |

| Kenya | Marché frontière | Pilote (top weighting) | 8-10% | Oui |

| Maroc | Marché émergent | Pilote (top weighting) | 8-10% | Oui |

| Zambie | Marché frontière | Inclusion conditionnelle | NA | Sous réserve |

| Ouganda | Marché frontière | Secondaire | <8% | Oui |

Sources: S&P et Reuters;

Troisièmement, le profil rendement-risque de l’indice présente une attractivité notable mais aussi une instabilité potentielle. JP Morgan estime une surperformance (« pick-up ») d’au moins 400 points de base par rapport au GBI-EM, avec plus de 60% des constituants affichant des rendements supérieurs à 10%. Toutefois, cette attractivité est tempérée par le risque de recomposition induit par une éventuelle promotion de pays lourdement pondérés comme l’Égypte ou le Nigeria vers l’indice GBI-EM dans les prochaines années, une perspective susceptible d’altérer la composition initiale et de décourager certains investisseurs. Disons que pour préserver la crédibilité et la stabilité de l’indice, il sera important de bien définir les règles concernant ces promotions. Des éléments combinés qui font de l’initiative de JP Morgan un accélérateur potentiel pour la liquidité des marchés locaux africains, mais également un révélateur des défis structurels persistants en matière de profondeur de marché et de pérennité des cadres d’investissement.

Graphique de performance: Courbe du rendement à 74% de la dette africaine (Moyen-Orient inclus).

Réduire la vulnérabilité aux crises

L’essor attendu des marchés obligataires locaux africains, catalysé par cet indice et l’appétit croissant des investisseurs pour le rendement, répond à un objectif fondamental soutenu par la Banque Mondiale et le FMI: réduire le risque de crises de la dette souveraine. Ainsi, l’émission en monnaie locale limite le risque de change qui rend insoutenables les dettes libellées en dollars lors de dépréciations monétaires – un scénario trop fréquent en Afrique. La résolution de certaines crises de dette (mentionnées comme facteur de l’optimisme actuel) et le développement de marchés locaux profonds et liquides sont des étapes clés vers une plus grande résilience financière.

Soulignons que l’annonce formelle de la structure de l’indice est attendue vers juin 2026, avec un lancement probable en 2027, bien que certains analystes évoquent une possible annonce dès fin mars. L’enthousiasme est palpable, nourri par la performance historique: la dette locale des FM a surperformé l’indice EM local de JP Morgan de près de 2,5 points de pourcentage sur les huit dernières années, ainsi que l’indice EM en dollars. Le marché, estimé à 1 000 milliards de dollars par Neuberger Berman (triplement en dix ans), offre un potentiel immense.

Ainsi, l’Afrique confirme ici son statut de terre de rendement et de transformation financière. Cependant, les défis restent réels: respect des critères stricts (taille, maturité) pour des pays comme la Zambie, gestion prudente des pondérations, et atténuation du risque lié aux potentielles promotions vers les indices émergents.

La vigilance des investisseurs et la clarté des règles de JP Morgan seront déterminantes pour transformer cette dynamique exceptionnelle en un levier durable de développement économique africain. Cela dit, il sera important de bien définir les règles concernant les promotions vers l’indice composite global (GBI-EM).

Dette locale africaine: leaders, potentiels et exclusions techniques

| Pays leaders | Pays sous réserve | Exclusions potentielles |

|---|---|---|

| Égypte (EM) | Zambie (FM) | Pays non notés S&P |

| Nigeria (EM) | Sénégal (FM) | Émissions <250M$ |

| Kenya (FM) | Ouganda (FM) | Maturité <2.5 ans |

| Maroc (EM) | - | - |

Notes: Rendement : >10%; Défi: Taille bonds; Risque: Liquidité.