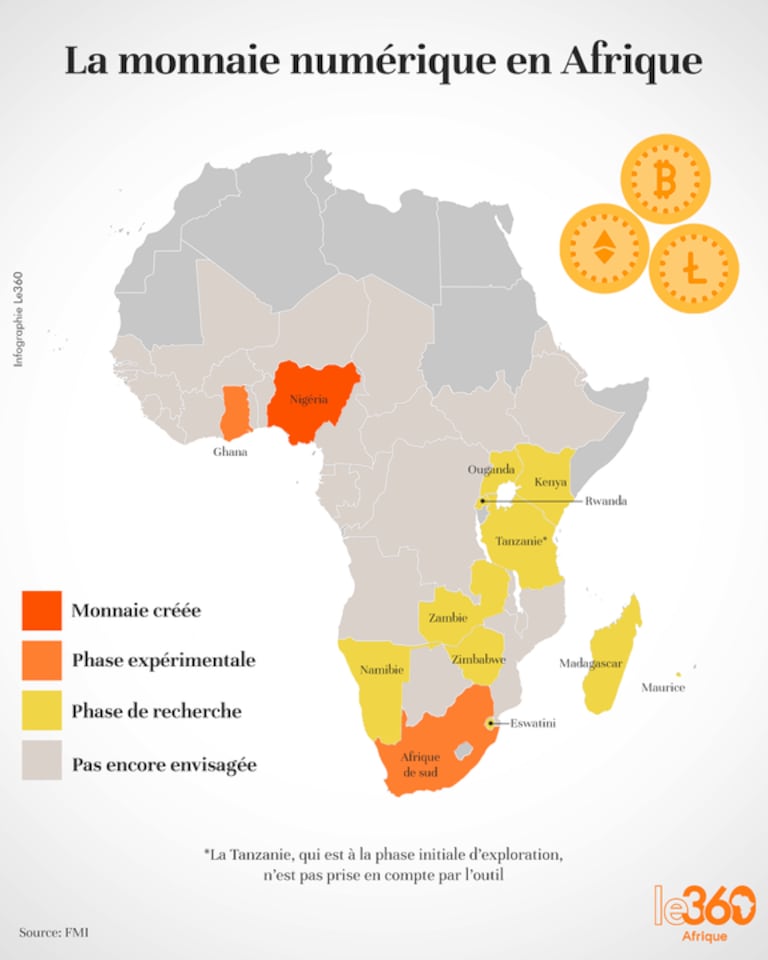

Des monnaies numériques. C’est ce que souhaitent mettre en place une dizaine de banques centrales africaines. Des projets qui avancent doucement, mais sûrement. Toutes planchent sur la possibilité de création de ces futures pièces et billets de banque digitaux. Sur la liste des pays actifs dans ce chantier, on retrouve notamment l’Egypte, le Rwanda, l’Ethiopie, la Zambie, Maurice, Madagascar, ou encore l’Ouganda.

Des pays qui ont probablement été inspirés par l’expérience du Nigéria. La première puissance économique du continent a lancé, depuis octobre 2021, sa monnaie numérique de banque centrale (MNBC) l’eNaira, devenant ainsi le deuxième pays au monde à émettre de telles devises, après les Bahamas. Pour le moment, les résultats sont encourageants.

La valeur des transactions en eNaira a augmenté de 63% pour atteindre 22 milliards de nairas (47,7 millions de dollars) en mars 2023, selon Godwin Emefiele, gouverneur de la Banque centrale du Nigéria, cité par l’agence américaine Bloomberg. Toujours selon lui, environ 13 millions de comptes électroniques eNaira ont été ouverts à ce jour, soit 12 fois plus par rapport à octobre 2021. «Sur les plus de 10 milliards de nairas de monnaie numérique frappées jusqu’à présent, environ 3,4 milliards de nairas sont déjà en circulation», précise-t-il.

Lire aussi : Le Nigeria lancera lundi une version numérique de sa monnaie, le eNaira

Selon Godwin, la décision de l’Etat nigérian d’intégrer l’usage de cette monnaie numérique dans plusieurs services administratifs et gouvernementaux, et dans le versement des aides sociales aux populations démunies a grandement contribué aux succès de cette devise.

Deux autres pays anglophones émergent également du lot dans cette course numérique: l’Afrique du Sud et le Ghana. Ces deux pays développent actuellement des projets expérimentaux. A Johannesburg, la Banque de réserve teste une MNBC dédiée aux transferts interbancaires effectués par des institutions financières, dans le cadre de la deuxième phase de son projet Khokha.

La nation arc-en-ciel participe également à un projet pilote international avec les banques centrales de Singapour, de Malaisie et d’Australie. Quant à Accra, la Banque centrale expérimente l’eCedi, une monnaie numérique accessible à tous, à partir d’une application de portefeuille numérique ou d’une carte intelligente sans contact qui peut également fonction hors ligne.

Etat d’avancement des projets de monnaie numérique de banque centrale en Afrique

Source : FMI.

Pourquoi un tel engouement de ces institutions financières pour ces devises ? Trois économistes du Fonds monétaire international (FMI), dont Habtamu Fuje, économiste au département Afrique de l’institution, ont essayé de répondre à cette interrogation.

Ce sera d’abord un facteur d’inclusion financière, parce que ces MNBC permettront aux usagers d’effectuer des transactions numériques à l’aide de téléphones mobiles basiques à moindre coût, particulièrement ceux résidant dans des zones enclavées dépourvues d’accès à Internet. Ce qui entrainera une hausse du taux de bancarisation qui demeure très faible dans les pays africains.

Elles permettront aussi de réduire les coûts et de faciliter les transferts et paiements transnationaux de la diaspora africaine. «L’Afrique subsaharienne est la région où le coût de l’envoi et de la réception de fonds est le plus élevé au monde, en moyenne un peu moins de 8 % du montant transféré. Grâce aux MNBC, les envois de fonds par les travailleurs émigrés pourraient devenir plus simples, plus rapides et moins chers, car ces monnaies raccourcissent les chaînes de paiements et stimulent la concurrence entre prestataires de services», expliquent-ils.

Lire aussi : Crypto-monnaie: le volume annuel des transactions dans la région MENA atteint environ 566 milliards de dollars

Mais, à en croire plusieurs spécialistes, l’objectif des banques centrales est de maintenir le contrôle d’un système financier menacé par la montée en puissance des cryptomonnaies sur le continent. Ces dernières, comme le Bitcoin ou Ether, non régulées, volatiles, qui manquent de transparence séduisent pourtant de plus en plus les consommateurs. Pas moins de 53 millions de personnes détiennent ces cryptomonnaies en Afrique, révèle Triple A, une société spécialisée dans la technologie blockchain, dans son rapport intitulé «Global crypto adoption» publié en 2022.

L’Afrique est d’ailleurs la deuxième région au monde à abriter le plus grand nombre de détenteurs de cryptomonnaies après l’Asie (130 millions). Le Nigéria, 8e mondial, arrive en tête avec 22,33 millions, suivi de l’Afrique du Sud avec 7,71 millions, et le Kenya avec 6,10 millions. L’Egypte avec 2,37 millions et la Tanzanie (2,32 millions) compètent le quintile.

La RDC (2,03 millions), l’Ethiopie (1,82 million), le Ghana (1,39 million), le Maroc (1,15 million) et l’Ouganda (984.000) ferment le Top 10. «Les MNBC ne sont pas en soi l’élément principal de lutte contre les cryptomonnaies. En revanche, la mise en place d’une réglementation pour encadrer l’usage, l’échange et l’émission des cryptomonnaies aura un impact direct», indique Yassine Regragui, expert Fintech, ex-cadre dirigeant d’Alipay en Chine, contacté par Le360Afrique.

Top 10 des pays africains qui comptent le plus grand nombre de détenteurs de cryptomonnaies

| Pays | Nbre de détenteurs de cryptomonnaies | Pourcentage de la population |

|---|---|---|

| Nigéria | 22,33 millions | 10,34% |

| Afrique du Sud | 7,71 millions | 12,45% |

| Kenya | 6,10 millions | 11,60% |

| Egypte | 2,37millions | 2,26% |

| Tanzanie | 2,32 millions | 3,82% |

| RDC | 2,03 millions | 2,15% |

| Ethiopie | 1,82 milions | 1,52% |

| Ghana | 1,39 millions | 4,30% |

| Maroc | 1,15 millions | 3,16% |

| Ouganda | 984.000 | 2,01% |

Source : Triple A.

Selon notre interlocuteur, ces monnaies numériques des banques centrales pourraient offrir une plus grande transparence et une meilleure traçabilité des transactions financières, «ce qui pourrait aider à lutter contre la corruption et les activités criminelles, et permettre ainsi de regagner la confiance des usagers».

L’adoption croissante des services financiers numériques en Afrique pourrait faciliter la circulation des MNBC. Depuis l’expérience pionnière M-PESA au Kenya, première application de mobile banking au monde, plusieurs startups et entreprises télécoms ont développé des initiatives en la matière sur le continent, pour faciliter les transactions aux consommateurs.

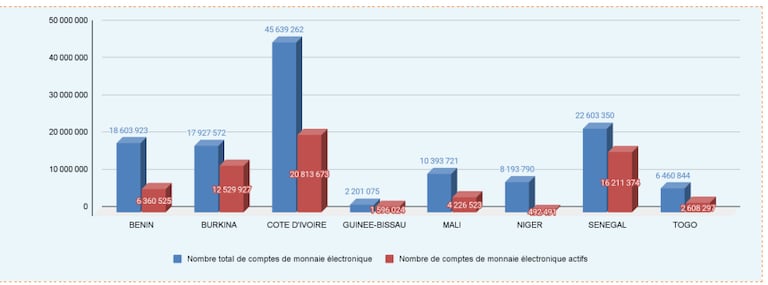

La zone de l’Union économique et monétaire ouest-africaine (UEMOA) est un cas d’école. On y dénombrait 131 millions de comptes de monnaie électronique ouverts au 31 décembre 2021, d’après le rapport annuel 2021 sur l’évolution des services financiers numériques dans l’UEMOA, publié le 1er février 2023, par la Banque centrale des Etats d’Afrique de l’Ouest (BCEAO). Soit une hausse de 39% par rapport à 2020.

La Côte d’Ivoire en détenait plus grand nombre avec 20,8 millions de comptes actifs, devant le Sénégal (16,2 millions), le Mali (4,2 millions), le Burkina (12,5 millions), le Benin (6,3 millions), le Niger (492.000), la Guinée-Bissau (1,5 million) et le Togo (2,6 millions).

Répartition du nombre de transactions financières mobiles par pays en 2021, dans la zone UEMOA

Source : BCEAO.

D’après la BCEAO, ces importantes transactions ont été enregistrées grâce à la présence de 40 établissements d’émission de monnaie électronique qui opéraient dans l’ Uemoa en 2021, principalement en Côte d’Ivoire (13), ensuite au Sénégal (7), au Togo (5) et au Burkina Faso (4). La BCEAO, qui, rappelons-le, réfléchit aussi à la création de l’e-CFA.

Pour Christian de Boisseu, professeur émérite d’économie monétaire et financière à l’Université de Paris (Panthéon-Sorbonne), et Senior Fellow au Policy Center for the New South (PCNS), «l’Afrique n’accuse aucun retard dans ce domaine par rapport aux autres pays avancés, loin de là. En matière de monétique, de digitalisation des paiements, le continent africain est même en avance sur certains pays du Nord». Un constat établi dans une note intitulée: «Monnaies numériques des banques centrales : où en est-on ? Où va-t-on ?», publiée début avril 2023.

Certes le potentiel est là, mais faudrait-il encore mettre en place les prérequis pour garantir une bonne implémentation des monnaies numériques de banque centrale en Afrique. «D’abord, il faut d’abord mettre en place de grandes infrastructures technologiques, qui nécessitent d’importants investissements, pour mettre en place des projets. Ensuite, inciter les utilisateurs à adopter ce mode de paiements digital, via une éducation financière et une sensibilisation autour des usages», confie Yassine Regragui.

Il suggère aussi de faciliter les points d’accès et de renforcer la collaboration entre les entreprises télécoms, les Fintech et les banques, «pour mettre en place un écosystème intégré qui permettra la distribution et l’usage de ces monnaies numériques».

Pour les trois experts du FMI, la protection des données personnelles doit être également érigée en priorité par les banques centrales. «Les banques centrales devront développer leurs connaissances spécialisées et leur capacité technique pour gérer les risques qui pèsent sur la confidentialité des données, comme les attaques cybernétiques, et sur l’intégrité financière», recommandent-ils.

Lire aussi : Niger: face à la faible bancarisation, la mobile money connaît un franc succès

Aujourd’hui, la mise en place de MNBC est devenue une tendance mondiale. Plus de 85% des banques centrales s’y intéressent pour notamment contrer la percée des cryptomonnaies «La Chine l’a déjà expérimenté sur plus de 250 millions de personnes et dans plus de 20 villes. Elle s’est appuyée sur un écosystème composé d’Alibaba et Tencent (via Alipay et Wechat Pay), et a lancé sa propre application de MNBC pour distribuer ces devises via les plateformes de ces géants du numérique, les banques et autres acteurs de l’écosystème tech (e-commerce, etc)», indique M. Regragui.

Mieux, Pékin a même développé une fonctionnalité permettant aux utilisateurs d’effectuer des transactions via leurs smartphones sans batteries et sans réseau, avec un paramétrage en amont. «L’objectif c’est de favoriser l’inclusion financière, notamment pour les personnes vivant dans les zones rurales ou en cas d’urgence», souligne-t-il.

Son voisin, le Japon, a aussi a lancé des tests l’année dernière. Dans l’Hexagone, la Banque centrale européenne (BCE) se penche également sur la création d’un euro numérique d’ici fin 2025/2026, en collaboration avec plusieurs entreprises technologiques, selon notre interlocuteur.