C’est certainement l’une des plus importantes sorties sur le marché international de la dette de la part d’un pays de l’Union économique et monétaire ouest africain (UEMOA). Le Sénégal a réussi à lever 2,2 milliards de dollars sur le marché des eurobonds.

Cette levée a été réalisée en deux tranches. La première d’un montant de 1 milliard d’euros pour une maturité de 10 ans à un taux de 4,75% et la seconde de 1 milliard de dollars pour une maturité de 30 ans à un taux de 6,75%.

Cet emprunt international a été largement sursouscrit. Ainsi, les souscriptions pour ces deux emprunts ont dépassé 10,31 milliards de dollars avec près de 300 offres pour chaque tranche, ce qui atteste de l’intérêt porté par les investisseurs sénégalais au papier Sénégal.

Lire aussi : Afrique: une crise de la dette n’est pas à exclure

Ce succès s’explique par de nombreux facteurs. D’abord, il est justifié par les perspectives de croissance appréciables de l’économie sénégalaise. En effet, selon les FMI et la Banque mondiale, le Sénégal figure parmi les 10 pays au monde devant enregistrer les plus forts taux de croissance en 2018 avec une progression de son PIB de 6,9%. Sur les 4 dernières années, le taux de croissance du pays a évolué entre 6,5% et 6,9%.

Ensuite, le nombre d’investisseurs et le montant global souscrit attestent de la confiance des investisseurs vis-à-vis en la politique mise en œuvre par le Sénégal et permettant, entre autres, la consolidation de la croissance, la baisse du déficit budgétaire et la maitrise de l’endettement. Par ailleurs, les investisseurs sont rassurés par la confirmation de la note attribuée par Standard & Poor’s au Sénégal le 15 décembre 2017.

Lire aussi : Sénégal: le pays a un niveau de dette acceptable selon Macky Sall

L’agence de notation a maintenu la note souveraine «B+/B». En outre, le Sénégal bénéficie des perspectives de croissance appréciables nées de la découverte de gaz et de pétrole en quantité abondante au niveau de ses côtes et dont l’exploitation devrait démarrer à l’horizon 2021. Du coup, les investisseurs y voient des garanties de solvabilité du pays pour rembourser facilement ses emprunts.

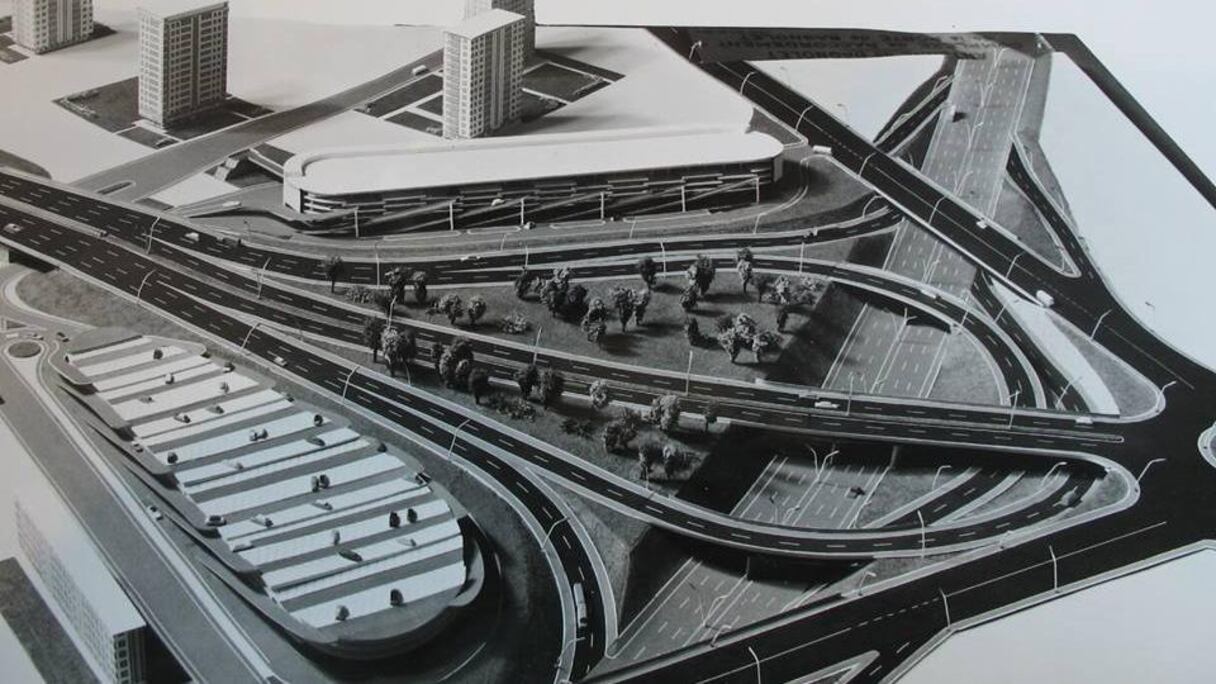

Pour ce qui est de l’affectation de cet emprunt global de 2,2 milliards de dollars, le produit sera affecté au financement des projets d’infrastructures du Plan Sénégal émergent (PSE) et inscrits dans le budget 2018 et le rachat de certains crédits arrivés à échéance dont l’eurobond émis en 2011.

Reste que ce nouvel emprunt ne manquera pas de réanimer le débat sur l’endettement du pays entre le pouvoir et l’opposition. La dette extérieure a pesé 61% du PIB en 2017.